Elméleti alapjait jelzáloghitelek kereskedelmi bankok, jelzálog hitel

Jelzáloghitel egy sajátos formája a hitelezés: a jellegét, jellemzőit, az osztályozás, a funkció, a megszerzésére irányuló eljárás jelzáloghitel

Jelzáloghitelezés az egyik legígéretesebb módon megoldani a lakhatási probléma, hanem egy fontos eleme a beruházási tevékenység.

Ennek része a felülvizsgálat alapjainak a szervezet a jelzáloghitelezés kell különböztetni fogalmak, mint a felajánlások, jelzálog és a jelzálog.

Pledge - oly módon, hogy a kötelezettségeket, amelyek a szerződés vagy a törvény. A hitelező a jogot, hogy be nem tartása az adós a kötelezettség biztosított a fogadalmat, kártérítést kapnak az érték a jelzáloggal terhelt ingatlan értékesítésével is.

Jelzálog - egyfajta jelzálog ingatlanok (telek és épületek) annak érdekében, hogy a kölcsön [28]; a szerződés írásba, amely tiltja az önkéntes zálogjog az adós tulajdonát, ami garantálja a fizetési nekik az adóssága a hitelező.

Kevesebb jelzáloghitel kifejezés készpénz, a visszafizetés feltételei, sürgősség, fizetés megszerzése lakóingatlan, hogy megfeleljen a lakhatási igényeit polgároknak, ami tárgyává válik záloga. A lényege a jelzálog nem csupán az, hogy az ingatlan fedezetként, és rendeltetésszerű felhasználását - a megszerzési vagy építési ingatlan. [17]

Jelzáloghitel - az egyik legrégebbi típusú hitel. Az objektív alapot annak kialakulását és fejlődését már a elosztását a föld magántulajdona és egyéb vagyontárgyak, amelyek megteremtik az megszerzése céljából kölcsön. Ingatlan mindig is a legmegbízhatóbb típusú biztonsági a hitel.

Jelzáloghitelezés osztályon két művelet:

a) a kibocsátás a jelzáloghitelek céljára megoldásában lakhatási problémák;

b) a feladat követelések jelzáloghitelek vonzása érdekében további hitelforrások.

Jelzáloghitelek számos funkció:

a) lakossági jelzáloghitelek ki 30 éve. Jelzálog lehetővé teszi, hogy vásárolni egy házat ma és fizetni az árát a következő néhány évben. A hitel és a fizetett kamat formájában havi díjak számítása az alábbi járadék kifizetések. Ez kényelmes a hitelfelvevő, mert lehetővé teszi, hogy a terv a költségvetést, és a hitelező, hiszen elősegíti a periodikus pénzforgalom figyelembe véve a bank, így a művelet, amellyel a bank teszi a nyereség [25];

b) a célja és tárgya a biztosító lakossági jelzáloghitel azonos. A hitel összege nem több mint 60-70% -os piaci értéke az ingatlan, amely így a tárgya biztosíték [11];

c) az a kormányrendelet № 28 „On intézkedések fejlesztése jelzáloghitelezés Oroszországban” értéke a havi fizetés a kölcsön nem haladhatja meg a 30 - 35% -a az összes bevétel a hitelfelvevő és a társ-hitelfelvevő (ha van ilyen) a vonatkozó elszámolási időszakban [2];

g) olyan hitelezési jelzálog bank megkapja eladásából származó jelzálog tettet. A jelzálog-hitelintézet szakosított hitelintézet szervezetek, jelzáloghitelek és a jelzálog takarmány szállítására adatlap [9]. Összhangban a törvény „A jelzálog” jelzálog - regisztrált biztonsági, hogy igazolja a jogot a birtokosát, hogy megkapja a jelzálogalapú eszközök és a zálogjog illeti meg a szerződésben meghatározott a jelzálog tulajdon „[7]. Jelzálog használják jelzálog refinanszírozás eszköz, ezért jelzálog hitelek részt vesz a tőzsdén. [8]

A jelzáloglevelek általában értékesítik alapján az árfolyam az adósság, és mint általában, névérték alatt. Azonban az eladási árfolyam nem felel meg a nettó bevétel a Bank eladásából származó jelzálog tettet. Ennek fő oka az, hogy a jelzálog bankok kénytelenek eladni értékpapírokat más pénzintézetek. Erre a közvetítői jelzálogbank díjat fizet - bónusz juttatás.

A jelzálogpiac oszlik elsődleges és másodlagos. Az elsődleges piacon eladja az eszközöket egy olyan személy, aki létrehozta ezeket az eszközöket, azaz van egy kölcsönhatás a hitelfelvevő és a bank, és az eszközök jelzálog. Ami a másodlagos piacon, - a piac, amely kiadja jelzálogpapír amelyben a befektetők fektessenek átmenetileg - a rendelkezésre álló források, hogy van, van egy lánc „bank - a közvetítő - a beruházó”, és eszközöket e piac értékpapírok, amelyek mögött jelzáloghitelek [15].

Jelzáloghitelek funkciói az alábbiak:

- Ösztönző funkció: növeli az effektív kereslet ingatlanpiac és serkentik valamennyi ágazat hozzárendelve;

- a funkciója a tőkeáramlás: biztosítja a mozgó alapok a pénzügyi szektor a reálgazdaság;

- mentés funkció a forgalmazási költségek: a gyorsulás tőke forgalom takarítható forgalmazási költségek;

jelzáloghitelezés rendszer jellemzi elegendően nagy számú résztvevő, ami az egyik jellemzője a jelzáloghitelezés. A fő téma a hitel kapcsolatok a hitelező és az adós. Azok a körülmények, amelyek lehetővé megjelenése hitelviszonyok ilyen szereplők közötti megléte elegendő erőforrás bázis a hitelező. Amellett, hogy a hitelező és az adós résztvevők jelzáloghitelezés piacon:

a) az eladók a ház;

b) a piaci szereplők a másodlagos jelzálogpiac - Specialized szervezetek refinanszírozási hitelezők. Refinanszírozási - ez a folyamat átalakításának feszített időben cash-flow, ami rövid idő alatt készült visszatérítés formájában kibocsátott hosszú lejáratú hitelek.

Vannak az alábbi módszerek refinanszírozás:

- értékesítése medence hitelek. Amikor az eszközök értékesítése generált medence hitelek írt ki a bank mérlegében, és teljesen át a mérleg az átvevő szervezeti felépítéséről. Ebben az esetben a hitelező köteles visszaküldeni az alapok formájában nyújtott kölcsönök. Medencék beágyazott formában viszonteladásra;

- kibocsátó fedezett kötvényeket. Banki szerkezetek végzik, hogy vonzza további pénzügyi forrásokat annak érdekében, hogy kiterjessze tevékenységét. Ebben az esetben az eszközök továbbra is a bank mérlegében, amely továbbra is a szolgáltatás kölcsön vagy bérbe a szolgáltatás ügynök. A kifizetések a kötvények a befektetők, akik helyezte őket a szabad források által generált bank szerint a hitelfelvevő kifizetések hitelszerződések, benne a medencében;

- értékpapírosítási jelzáloghitelek. A rendszer a jelzáloghitelezés értékpapírosítás eladására utal és eszközök átadása a kockázati jellemzőit a hitelező egyensúlyt annak érdekében, hogy további kiadása

jelzálog-fedezetű értékpapírok, mint egy hosszú távú beszerzési eszköz a jelzáloghitelezés [26];

c) szervei állami regisztrációs jogok ingatlanra és a tranzakciók vele;

g) a biztosító;

e) ingatlan cég;

i) az infrastrukturális összeköttetések jelzáloghitelezés - közjegyzői szolgáltatások, útlevél-szolgáltatás, gyámhivatal, jogi tanácsadás, stb

Meg kell jegyezni, hogy a kötelező részvétel ügyletek ingatlan cégek, szerv nyilvántartásba az ingatlan felügyeleti jog és a gyámügyi tartozik csak jelzálog.

Ami a szabványok jelzáloghitel besorolás, azok nem léteznek, ezért a kiválasztás gombot: hitel; a kölcsön visszafizetése rendszer; módja annak, hogy refinanszírozni, az a fajta által használt hitel aránya [26]. A rendszer a besorolás a jelzáloghitelek, hogy létezik Magyarországon, az 1. ábrán mutatjuk be.

Nézzük meg részletesebben jelzálog változó kifizetések, amelyek szerepet játszanak az eltérő időszakosságát tőketörlesztés és a kamat.

Ezek közé tartozik a hitel hitelek „labda” kifizetéseket. Ez a fajta hitel magában foglal egy nagy kifizetése fő által megadott határidőig a kölcsönszerződés.

Ezen kívül kiosztani hitelek kamat csak. Ebben az esetben ez tervezett ballon fizetés tőke lejáratkor és rendszeresen fizetnek kamatot a futamidő alatt a hitel.

Szintén osztja hitelek részleges amortizáció - egyfajta ballon fizetés hitelek, amelyek részleges amortizációs végéig a kölcsön ideje.

Credit fagyasztva kamatok lejártáig a hitel futamideje alatt azt jelenti, hogy a hitel futamideje n tőkeösszeg vagy kamat nem kerül kifizetésre.

Credits növekvő szállítási (növekvő annuitás) ravnoperemennye biztosít fizetési teljes időtartamára, és használják a számítás, hogy a kifizetések növekedni fog. [17]

Jelzáloghitel adják eljárással összhangban a törvény által előírt. A szokásos eljárás a jelzáloghitelek megszerzésének az alábbi főbb lépésekből áll:

a) Az ügyfélnek meg kell kapniuk valamennyi szükséges információt a hitelezők a feltételeket a hitel, jogaikról és felelősségét, amikor belépnek egy hitelügylet. Másfelől, a hitelező értékeli a lehetőségét, hogy egy potenciális hitelfelvevő a hitel visszafizetésére;

b) a hitelező jegyzési eljárást folytatják, vagyis a becsült valószínűsége visszafizetését a jelzáloghitel és határozza meg a lehető legnagyobb mennyiségű jelzáloghitel alapján a hitelfelvevő jövedelme, a rendelkezésre álló szavatoló tőke egy előleget (általában 30-40%) és értékelése a jelzáloggal terhelt ingatlan;

c) az elvégzett apartmant. A hitelfelvevő joga, hogy válasszon egy helyet, ahol élnek, mint mielőtt a hitelező, valamint azt követően. Az első esetben a lakhatás, az eladó és a potenciális hitelfelvevők aláírására előzetes adásvételi szerződést - eladás helyiségek. A második esetben, a potenciális hitelfelvevő, ismerve a kölcsön összege, megtalálja a megfelelő költség ház és kössön ki a gyártót vásárlási tranzakció - az eladás;

g) az értékelő biztosít egy független értékelést a ház hitelfelvevő által kiválasztott;

d) az adós és az eladó ingatlan a szerződés - az eladó a lakás. Akkor, abban az esetben pozitív döntés esetén a hitelező arra a következtetésre jutott egy hitelmegállapodásra a hitelfelvevő, a hitelfelvevő állítja, a bankszámla alapok, amelyet használni fizetni előleget.

Biztosíték lehet levonni:

- jelzálog megállapodás megszerzett lakás;

- háromoldalú szerződés a vásárlás - eladás és jelzálog lakó helyiségek, amelyben mind a három érintett felet, hogy hitelesítsem és rögzíti a tulajdonjog átruházása az eladó a vevő lakások, valamint a jelzálog a lakás mellett a hitelező;

- szerződés megszerzése lakáscélú helyiségek kellő hitelt, ha jelzálog vásárolt területek felmerül a törvény erejénél fogva a nyilvántartásba vételének időpontjában az adásvételi szerződést - eladás;

e) a hitelfelvevő, az összeg az előleg és a kölcsön alapok fizeti a költségeit a lakás adásvételi szerződést - eladás;

g) az eljárást végzik biztosítás tárgya jelzálog, a hitelfelvevő életét, valamint adott esetben a tulajdonos a jogok a megszerzett lakás.

A jövőben, a hitelező olyan kölcsönt szolgáltatás, amely elfogadja a kifizetések a hitelfelvevő, vezeti a számviteli nyilvántartásait a tőketörlesztés és a kamat, megtesznek minden szükséges lépést a szolgáltatás jelzáloghitelek.

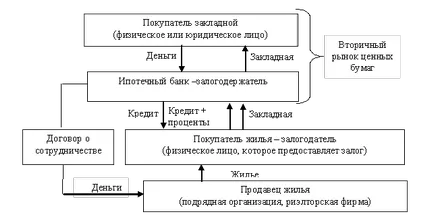

hitelrendszer egyéni keresztül Jelzálogbank a 2. ábrán látható.

2. ábra - hitelezésre jelzálogbank

Vásárolt hitelre ház át fedezetként a hitelező és a kölcsön biztosítékaként szolgál. Abban az esetben, kötelezettségek teljesítését a hitelszerződés alapján a hitel visszafizetése minősül és a jelzálog leállt. Ez volt a megfelelő bejegyzést az állami nyilvántartásba.

Mulasztás esetén a hitelfelvevő és a pledgor a kölcsön feltételeit megállapodást vagy a szerződést a jelzálog, a hitelező a díjak egy jelzáloggal terhelt házat, majd adja meg, hogy visszafizeti a hitelfelvevő adósság a hitelező. [2] Után fennmaradó hitel visszafizetését összeg mínusz a költségek kezeléssel járó végrehajtási eljárást és ingatlanértékesítés, visszatér a korábbi hitelfelvevő.

Így jelzáloghitelezés ígéretes fejlődési irány a bankszektorban. Ez köti össze és építőipari vállalatok képviselik a reálgazdaság és a háztartások, amelyek újraelosztását a lakásállomány megszerzésére lakóingatlan a másodlagos piacon az ingatlan, vagy annak reprodukcióját, illetve bemutatják az igény a lakóingatlan az elsődleges piacon, és a pénzügyi közvetítők különböző. Nézzük meg a jelzálog-hitelezési modellek.