Hogyan teszik az eladás az OS veszteséggel - Pénzügyi és Adó

Céljára jövedelemadó értékesítése az operációs rendszer veszi figyelembe (1., 1. szakasz, 268. cikke az adótörvény ...):

- OS eladási ár (ÁFA nélkül) - a értékesítéséből származó jövedelem;

- fennmaradó működési költségek - a kapcsolódó költségek végrehajtását.

A felesleges maradék értékét az operációs rendszert az értékesítéséből származó bevétel formák veszteség értékesítése operációs rendszerek, amelyek költségként fokozatosan. Kezdve a követő hónap OS eladásra, a veszteséget elszámolni az egyéb ráfordítások egyenlő részletben időtartama alatt, amely képlettel számítjuk ki (3. tétel elem 268 RF TC ..):

Példa. Adó könyvelési veszteség értékesítéséből származó OS

A nyilatkozatot adó időszakra, amely eladta az operációs rendszer, a teljes N függelék 3. lap 02, amelyek meghatározzák (8.1 irányuló eljárás nyilatkozat kitöltésével.)

- on line 010 - száma az operációs rendszer objektumai, eladott egy adott időszakban;

- vonal 020 - a számos operációs eladott ingatlanok az időszakban a veszteség;

- on line 030 - értékesítéséből származó bevételek az operációs rendszer;

- on line 040 - a maradványérték az OS

- on line 060 - kárösszeget értékesítéséből származó az operációs rendszer.

Cserébe minden olyan időszakra, amelyben figyelembe veszik a veszteség értékesítéséből származó operációs rendszer, az összeg a veszteség az egyéb ráfordítás az időszak elszámolni 100 Függelék N2 a lapot 02 (Sec. 7.1 Eljárás nyilatkozat kitöltésével).

Számviteli, az eladás az operációs rendszer a nettó könyv szerinti érték teljes költségként. Így a számviteli és beszámolási formák veszteség, ami csökkenti a teljes pénzügyi eredmény (nyereség) az időszak.

Mivel a számviteli profit kisebb. mint az adó, meg kell alkalmazni PBU 18/02.

Feltételes adó számított összeg a nyereség kiszámítása a számviteli adatok (névleges adókulcs - URNP) kiderül, kevesebb. mint a jövedelemadó az adó feljegyzések. A különbség URNP és a nyereség adó szerinti adózási nyilvántartások túltöltés a hitelszámla 68 „Számítások az adók és vámok” a levelezés a betéti számla 09 „halasztott adó eszközök” (a továbbiakban - IT). Szükséges, hogy a számviteli teljes összegét elhatárolt adó consorted az összeg jövedelemadó tükröződik a p. 180 oldal 02 Nyilatkozat (para. 21 PBU 18/02).

Számítsuk ki a mennyiségű felesleges adó szerinti adó bejegyzések összege feletti URNP (lány) a következő képlet segítségével:

A következő hónapokban a havi értékesítés üzemeltetése veszteséges, akkor az ellenkező helyzet. Az adózási nyilvántartások akkor fokozatosan felismerik költségek összegét a veszteség értékesítéséből származó operációs rendszer, így a profit a számviteli és URNP lesz. mint a nyereség szerinti adó számviteli és adózási rajta. A különbség URNP és jövedelemadó adó szükséges számviteli adat havonta, hogy írják le a betéti számla 68 levelezésben pontszáma 09. kiszámításához a következő képlet segítségével:

A számítás a számviteli referencia.

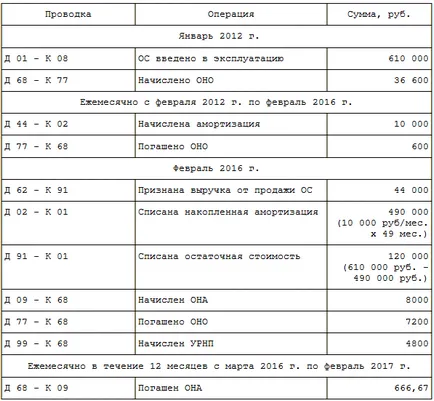

A könyvelések a következők:

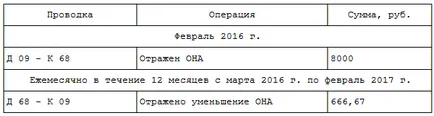

Példa. Reflection számviteli informatikai értékesítése az OS veszteséggel

Havi 12 hónapig, akkor csökken 666,67 rubel. (8000/12 mo.).

Példa. Számvitel veszteség értékesítéséből származó operációs rendszer, ha az alkalmazott értékcsökkenési bónusz

Az adót a működési költségek az értékcsökkenés bónusz alkalmazzuk, amelynek mértéke 30%, elérte a 183 ezer rubel. (610 000 rubelt. X 30%). Havi amortizáció adózási szempontból elérte a 7000 rubelt. ((610 000 rubelt -. 183 000 rubelt) / 61 hónap ..).

Számviteli, a havi törlesztési volt 10 000 rubelt. (610 000 dörzsölje. / 61 mo.).

Mivel a számviteli értékcsökkenés bónusz nem alkalmazzák, az összeg a számviteli értékcsökkenés értékcsökkenés adózási szempontból. Ezért a számviteli-ben ismerték el halasztott adókötelezettséget (IT) összege 36.600 rubelt. (183 000 rubelt. X 20%). Visszafizetik havonta összege 600 rubelt. (36 600 rubelt. / 61 MO.).

A számviteli veszteség elérte a 76 000 rubelt. (44 000 rubelt -. (610 000 rubelt -. 10 000 rubelt x 49 hónap) ..).

Azt elismeri, az összeg 8000 rubel. (40 000 rubelt. X 20%). 12 hónapon belül, akkor vissza kell fizetni az összeget 666,67 rubel. (8000 RBL. / 12 mo.).

Mivel az OS értékesítik lejárta előtt az IPN, leselejtezett a többi ez az összeg 7200 rubel. (36 600 rubelt - 600 RBL. X 49 hónap ..).

Jövedelemadó céljára jövedelemadó - 20 000 dörzsölje. (100 000 rubelt. X 20%).

Tekintettel a veszteség értékesítéséből származó üzemi eredmény a számviteli nyilvántartások elérte a 24 000 rubelt. (100 000 rubelt -. 76 000 dörzsölje.). URNP elérte a 4800 rubelt. (24 000 rubelt. X 20%).

Figyelembe véve az elhatárolás és a megváltás a SHE IT teljes jövedelemadó összegét elhatárolt a számviteli nyilvántartások, elérte a 20 000 rubelt. (4800 RBL. + 8000 rubel. + 7200 rubel.) Csakúgy, mint adózási számvitel.

A könyvelések a következők: