Mit kell fizetni a vezetője, az út a gazdagság

Nézd meg alaposan, mit javasolt.

Nem számít, hogy Pete nem száz, akár nem,

mert nem szállítják a rendelést.

De Pete és a férfi úgy gondolja, hogy ezek a hősök.

Általában úgy gondoljuk. De nem ez a helyzet.

E.Goldratt „A cél: a folyamatos fejlődést”

Előbb vagy utóbb minden befektető tudja, hogy a befektetési - egy hosszú és unalmas utat a gazdagság, vagy vidám és gyors, de nagyon kockázatos. Az első lehetőség nem a türelem, a második - a tudás, készségek és az idő. És látogatók ötlet, hogy a menedzsment a megtakarítások szakmai vezetője. Sok lehetőség van: a befektetési alapok, a kezelt fiókok, PAMM számlák, stb Ezek az eszközök épülnek ugyanazon elv - a pénzt valaki más kezeli a díjat. És annak érdekében, hogy megalapozott döntést hozhassanak, jó lenne megérteni, hogy mit fizetsz vezetője.

Kezelési díj, Sikerdíj

Leggyakrabban kétféle jutalom használják a gyakorlatban a pénzkezelési: kezelési díj (kezelési költség), valamint a százalékos eredményt (sikerdíj).

Kezelési díj - a jutalom az a tény, a pénze kezelését. Nincs eredmény nem garantált, és az összeget a díja általában százalékában az átruházott tőke menedzsment. E rendszer szerint számítják jutalék a befektetési alapok.

Siker díj - díjat az eredményeket. Százalékában számítják a nyereségből egy bizonyos ideig. Ha nincs profit, akkor a díjat nem fizetik meg. PAMM-számlák, például használja az adott rendszert.

A hivatalos vagyonkezelő rendszerint egy két típus kombinációja a díjazás.

Első pillantásra a második módszer a tisztességes jutalék számítás. Irányító keresi az ügyfelekkel. Ő életbevágóan érdekelt gazdagítja az ügyfelek. Végtére is, arányosan növekszik, és a jutalmat. De meg kell nézni alaposan, hogy mit jutalom.

Mi motiválja Sikerdíj?

Egyszerű és „logikai” kompenzációs rendszerek eredmények gyakran lehetnek mellékhatásai. Mivel a gyakori helyzet, ha a munkavállaló vagy vezetői hivatalosan feltételeknek megfelelő díjazás, de ezek az eredmények használhatatlanok üzleti vagy befektető. A leggyakoribb rendszer alkalmazottak javadalmazását az értékesítési osztály (a százalékos összeg ügyletek) motiválja az eladók, hogy maximális kedvezményeket és szerződéseket kötni, veszteséges a vállalkozás egészére.

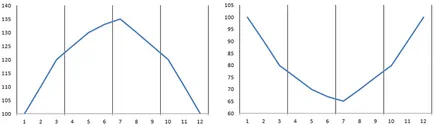

A leggyakoribb ellenőrzési rendszer a jutalmak - százalékában a pénzügyi eredmények a negyedévben. Ez vezet váratlan következményei. Ha látni őket, csak nézd meg a két diagram eszközök értékének az év során.

Ez fogadja pénzügyi aszimmetria - a befektető nyer, nyer, és vezetője, de ha egy befektető elveszti, kezelése csak teszi a nulla. Ennek eredményeként, a vezérlő előnyös a maximális kockázat - amit semmi vesztenivalója egyébként.

Én konkrétan azt mutatták, két grafikon. Azonnal látható, hogy a szabályozás nem olyan fontos, mint a nyereség volatilitás fontos. Fel és le, fel és le - ez nem számít. És érdekeit a befektető - aki érdekli őket.

Az élet példa: ismerős befektető úgy döntött, hat hónappal ezelőtt, hogy kihasználják a vagyonkezelési szolgáltatásokat az amerikai tőzsdén. Az első negyedévben sikertelennek bizonyult, az eredmény - mínusz 11,3%. A második esetben kinyerjük, és a hozam 7,4% -a plusz. Könnyen kiszámítható, hogy hat hónapig a befektető elvesztette 4,8%. És ez a „kiváló eredmény” kell fizetnie „a siker a jutalék”, a második negyedévben nyereséges volt!

Ez azért van, mert rosszul kigondolt juttatási rendszer a befektetési jegyek kötvényeket és index befektetési alapok kezelése, hogy eltérjenek az index 5-7 százalékponttal A lényeg az, hogy a kockázat jutalmazzák, de nem büntették meg.

Az illetékes jutalmazási rendszer ellenőrzése

Ha nem tudja diktálni a feltételeket, hogy a menedzser, akkor tegye fel a már meglévő rendszert sikerdíj. Csak azt kell megérteni, hogy még egy megbízható befektetési eszközök esetében a vagyonkezelő átalakítják kockázatot. Bond kölcsönös alapok kockázatosabb, mint a közvetlen befektetések kötvényekben, alapok kockázatos betétek, a legkonzervatívabb gazdálkodási stratégia továbbra is tartalmazhat spekulatív tranzakciókat. A szerkezetét Kormányzótanács jövedelem tolja őket a kockázatos döntéseket.

Két érdekes kiút (kivéve azt a lehetőséget, hogy fektessenek saját). Először is, akkor válasszon ki egy alapkezelő társaság vagy a kereskedő, aki kiszámításához használt „Bizottság a siker a” úgynevezett „Nagy vízjel” elv. Ez azt jelenti, hogy a százalék nem veszik a pénzügyi eredmények a negyedévben, és a különbség az aktuális értéket a befektető portfoliójának és a korábbi legfeljebb a költségek. Ha a végén az első negyedévben a portfolió becsült $ 100 000 végén a második - 98 000, és a végén a harmadik - a 101 000, a menedzser kap egy százalékát nem az eredmények a harmadik negyedévben (101 - 98 = $ 3.000), és háromszor kisebb (101-100 = US $ 1 000).

Ha visszatérünk a grafikonok, az első ellenőrző kapott volna az első és a második negyedévben. De a második vezérlő nem érhet semmit az év során, mint Soha portfolió értéke nem volt magasabb, mint az eredeti beruházási összeg.

A második módja annak, hogy a menedzser, hogy folytassa a cél a beruházó, és nem a saját, csak részeként egyéni ellenőrző egy nagy tőke. A magyar bankok és a Btk ilyen megállapodást lehet kötni, ha a tőke a menedzsment több mint 1 millió $ .. A külföldi változat, sajnos, én nem tudok semmit.

Hogy mit jelent a másik módszer, hogy azonosítani néhány kulcsfontosságú mutatók portfolió. A maximális díj egy meghatározott százaléka a tőke, de a maximális kerül kifizetésre, ha a menedzser tartott összes rekordot az állományon belül.

Indikátorok kapcsolódnak a hozam (minimum és maximum), a mértéke feszültségesés, likviditási követelmények, a tranzakciók száma, a szám típusú eszközök, a diverzifikáció szintje, stb stb Minden egyes mutató fizetett bármely részét a díj összege 100%. Túllépése teljesítményének további pénzt vezetője nem kap.

Ebben az esetben a kereskedő köteles eljárni az érdeke a befektető. Például, van egy hozam 10-20% évente, maximum lehívás 15% -a portfolió. És a kereskedő már nem kifizetődő a feltételezés, hogy lehet kapni 25% -kal. Miután az összes felesleges hozam neki, hogy nem fizet, de a további spekuláció kockázata is vezethet, amit lesz a hiba szempontjából lehívást, a kereskedő csak akkor csökkenti a jövedelmet. Másrészt, nem csinál semmit vezetője szintén nem azért, mert a minimális indexportfolió visszatér. Cool, ahogy tetszik, de évi 10% szükséges, hogy az Ön, ugyanakkor nem teszi lehetővé a nagy visszaesés.

Amely a pénz irányít, akkor nem mentesül az alól, hogy figyelemmel kíséri a beruházások.

Bővebben: egy ingyenes tanfolyam a „Hogyan válhat egy befektető?”

A világban a személyes pénzügyek szeretnék nevelni naiv befektetők. Azt mondják, hogy a befektetési - könnyű és egyszerű. Kövesse néhány egyszerű szabályt, és akkor meggazdagodni gyorsan és könnyedén.

A feltételek a válság és a bizonytalanság ilyen tanácsokat többet árt, mint használ.

A kurzus „Hogyan válhat egy befektető” takarít meg a sok illúziói a beruházások és tanítja az alapokat a hatékony pénzkezelési minden körülmények között.