Modell Gordon (Gordon növekedési modell)

Modell folyamatos növekedése (osztalék kedvezmény Model, DDM) - egy olyan modell, amely azt feltételezi, hogy az osztalék növekedni fog egyik időszakról ugyanolyan arányban, azaz ugyanazzal a növekedési ütem. Ez a modell széles körben elterjedt néven Gordon-modell (Gordon Growth Model).

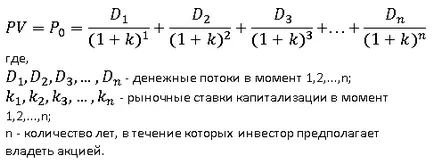

Mint tudjuk, a kedvezmény formula azt feltételezi, hogy a jelenlegi értékét az állomány PV (amely meghatározza az ára a kezdeti idő) is képviselteti magát:

. MJ Gordon egyszerűsítése számítások javasolt, mivel hatástartama elméletileg nem korlátozott, úgy véljük, hogy készpénzes fizetések flow egy soha véget nem érő patak osztalék (felszámolás összeg nem lesz, mert a művelet nem folytatható). Továbbá Gordon azt javasolta, hogy fontolja meg az összes mennyiség éves kifizetések növekedési üteme (g) azonos, azaz. E. osztalék évről évre nő (1 + g) alkalommal, míg az értéke (g) nem változik a végtelenségig. Mivel ez a feltételezés képletű válik [2]:

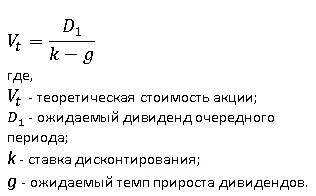

Így a költség számítás összhangban Gordon-modell a következő képlet segítségével:

Emellett ezek az egyszerűsítések, a modell feltételezi, hogy Gordon:

A k értékét mindig nagyobbnak kell lennie, mint a g. különben a részvény ára bizonytalanná válik. Ez a követelmény logikus, hiszen az arány osztalék növekedési g lehet egy bizonyos ponton haladja meg az előírt megtérülési ráta k felett. Azonban ez nem történik meg, ha feltesszük a kiválasztott időszakban Diszkontálás végtelen, mert ebben az esetben az osztalék is állandóan növekszik gyorsabban, mint a megtérülési ráta az állomány, ami lehetetlen.

A cég fizet osztalékot rendszeresen, különben a Gordon-modell nem alkalmazható. Sőt, az a követelmény, állandóságának a g azt jelenti, hogy a társaság elküldi az osztalékfizetés mindig azonos arányban jövedelmüket.

Az a követelmény, állandó értéket k és g legfeljebb végtelenbe limit tőkeszerkezet a vállalkozás: úgy gondoljuk, hogy az egyetlen forrása a társaság finanszírozására a saját források és külső források nem állnak rendelkezésre. Új tőke belép a cég által kizárólagosan birtokolt részesedése a jövedelem, annál nagyobb az aránya osztalék jövedelem a vállalkozás, az alsó szinten a tőke felújítás.

Alkalmazás Gordon modell üzleti értékelési

Értékelése során a vállalkozás. előrejelzéséhez bevételek, annak a ténynek köszönhető, hogy a szabad cash flow nem tartozéka az előrejelzést az elkövetkező években bevezetett rendelkezések jellegének változása ezen cash flow - állítólag megbecsülni a maradék (terminál) érték

Az üzleti napján végén az explicit előrejelzési időszak.

A modell szerint a Gordon előállított kapitalizációjának éves jövedelem a terminál időszakban index értéke alkalmazásával nagybetűk hányados, a különbség a diszkont ráta és a hosszú távú növekedési ráta (Gordon-modell alkalmazható a jövedelem-megközelítés).

Ennek hiányában a növekedés tőkeáttétel aránya egyenlő a diszkontráta.

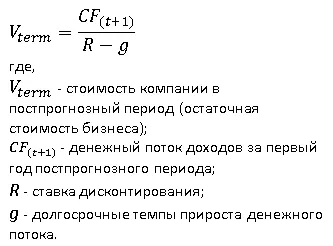

Kiszámítása a végső érték mintának megfelelően vizsgált az alábbi [1] képletű:

A relatív nagysága a terminál értéke növekszik, mint a hossza az előrejelzési időszak, és válik súlyos mértékű, mint a távolság horizont előrejelzést. Attól függően, hogy a diszkontráta előrejelzések több mint 10 éve a végső értéket sokkal kevésbé lesz jelentős eleme.

A lényege a Gordon-modell a következő: a vállalat értékét elején az első évben a poszt-előrejelzési időszak megegyezik a tőkésített jövedelem terminál időszakban (azaz a értékének összegét az összes éves jövőbeli bevételek a terminál időszak).

Rendkívül magas növekedési ráta profit Gordon modell nem alkalmazható, mivel az ilyen adatok lehetséges további jelentős beruházásokat, hogy ez a képlet nem veszi figyelembe.

Mivel egy gyakorlati útmutató, Gregory A. [3], ez a modell kerül átalakított tőkeszámítást, a következő alakú:

Ahhoz, hogy megtalálja az aktuális értéket a vállalkozás, az szükséges, hogy a terminál érték diszkontált átlagos WACC és hozzá a jelenértéke a szabad cash flow az adott előrejelzési időszakban.

Ha ezt a képletet, fontos, hogy megértsük, hogyan kell használni ésszerű feltételezéseket g index, a hosszú távú (akár a végtelenségig) növekedési üteme.

Gordon-modell használható a történelmi, jelenlegi és várható jövedelem, és gyakran az utolsó mutató szorzata nyeresége az elmúlt időszakban, a várható hosszú távú növekedési üteme, ebben az esetben a képlet a következő lesz:

Korlátozások a Gordon-modell: